Une livraison de biens dans un autre pays est exemptée de TVA

Les États membres doivent exonérer de la TVA la livraison intracommunautaire de biens, c’est-à-dire les livraisons de biens expédiés ou transportés en dehors de leur territoire respectif mais dans la Communauté par le vendeur, par l’acquéreur ou pour leur compte, effectuées pour un autre assujetti, ou pour une personne morale non assujettie, agissant en tant que tel dans un autre État membre [article 138 (1) de la Directive TVA].

Il appartient à chaque État membre de déterminer, tout en respectant les principes généraux du droit de l’Union, les conditions dans lesquelles il exonère les livraisons intracommunautaires en vue d’assurer l’application correcte et simple de cette exonération et de prévenir toute fraude, évasion ou abus éventuels.

L'affaire

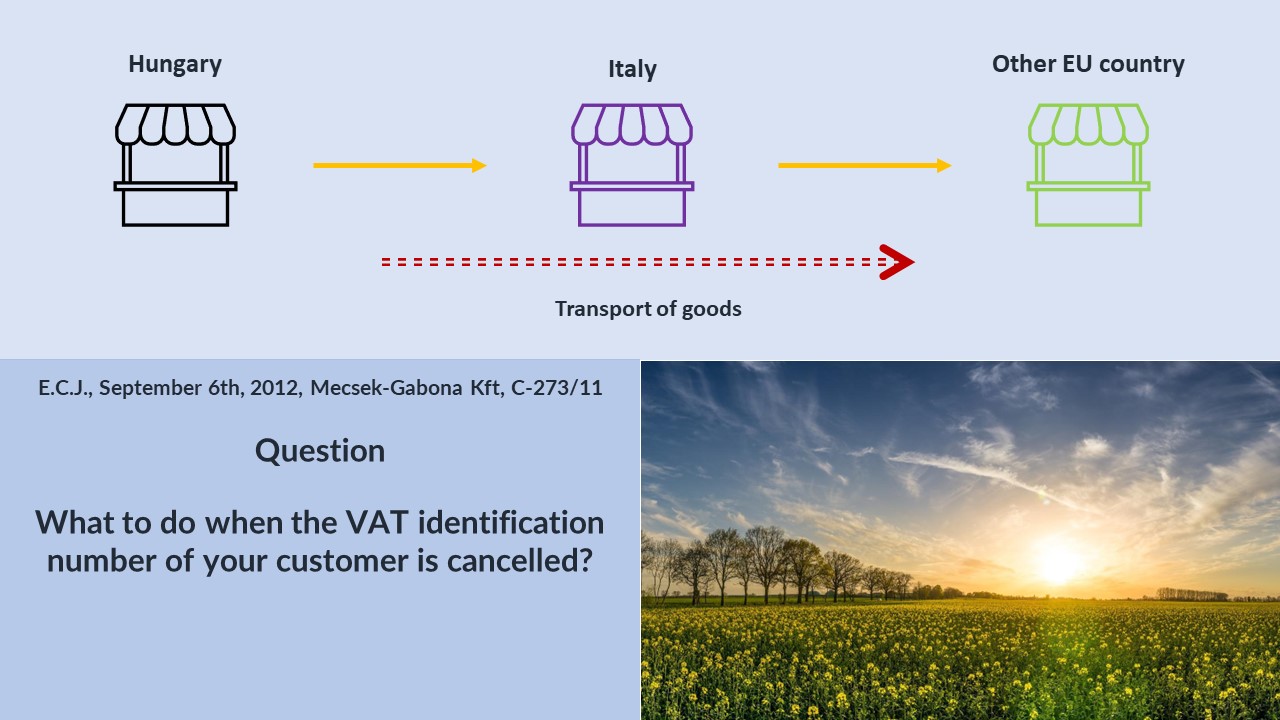

Une entreprise hongroise vend plusieurs tonnes de colza à un acheteur italien qui se charge de transporter les marchandises de Hongrie à destination d’un autre État membre. Le vendeur hongrois exonère sa vente au titre de livraison intracommunautaire et délivre une facture à l’acheteur italien sans application de la TVA hongroise.

Le vendeur hongrois fait valoir son droit à l’exonération de la TVA en se fondant sur le numéro d’identification TVA attribué à l’acquéreur par les autorités italiennes, sur le fait que la marchandise vendue avait été enlevée par des camions immatriculés à l’étranger et sur les lettres de voiture CMR renvoyées par l’acquéreur à partir de son adresse postale et indiquant que les biens avaient été transportés en Italie.

L'affaire résumée en une image

Litige TVA

L’administration fiscale hongroise lui refuse toutefois l’exonération de la TVA. Sur base des renseignements qu’elle a recueillis auprès du fisc italien, l’acheteur était inconnu de l’administration fiscale italienne et son numéro de TVA avait d’ailleurs été radié avec effet rétroactif [à une date antérieure à la livraison].

La réponse de la Cour

Le vendeur hongrois conteste cette position et l’affaire aboutit devant la Cour de Justice qui confirme ce qui suit :

- Même si la livraison intracommunautaire de biens est soumise à la condition objective qu’un transfert physique de ceux-ci en dehors de l’État membre de livraison ait eu lieu, depuis l’abolition du contrôle aux frontières entre les États membres, il s’avère difficile pour l’administration fiscale de vérifier si les marchandises ont ou non physiquement quitté le territoire dudit État membre. De ce fait, c’est principalement sur la base des preuves fournies par les assujettis et des déclarations de ces derniers que les autorités fiscales procèdent à une telle vérification. Dans ce cadre,elles ne peuvent exiger du vendeur qu’il apporte la preuve concluante que les biens ont physiquement quitté son territoire.

Pour la Cour, dans une situation où il n’existe aucune preuve tangible permettant de conclure que les biens ont effectivement quitté le territoire, le fait d’obliger un vendeur à fournir une telle preuve ne garantit pas l’application correcte et simple de l’exonération. Au contraire, cette obligation place cet assujetti dans une situation d’incertitude quant à la possibilité d’appliquer l’exonération à la livraison intracommunautaire ou quant à la nécessité d’inclure la TVA dans le prix de vente.

- L’exonération de la TVA ne peut pas être refusée au vendeur si celui-ci a rempli ses obligations en matière de preuve découlant du droit national et qu’il apparaît ensuite que l’acheteur n’a pas satisfait à son obligation contractuelle d’expédier les biens en dehors de l’État membre de départ. Dans ce cas, c’est ce dernier qui doit être tenu pour redevable de la TVA dans cet État membre.

L’exonération de la TVA pourra uniquement être refusée au vendeur si celui-ci savait ou aurait dû savoir que cette transaction était impliquée dans une fraude commise par l’acheteur et qu’il n’avait pas pris toutes les mesures raisonnables en son pouvoir pour éviter cette fraude.

-

Il serait contraire au principe de proportionnalité que le vendeur soit tenu pour redevable de la TVA au seul motif qu’une radiation rétroactive du numéro d’identification TVA de l’acquéreur est intervenue. Etant donné que l’obligation de vérifier la qualité de l’assujetti incombe à l’autorité nationale compétente avant que cette dernière attribue à celui-ci un numéro d’identification TVA, une éventuelle irrégularité affectant ce registre ne pourrait avoir pour conséquence de priver un opérateur, qui s’est fondé sur les données figurant dans ledit registre, de l’exonération dont il serait en droit de bénéficier.

Commentaires

L'oeil de l'expert

Le vendeur doit apporter la preuve que les biens ont été expédiés ou transportés en dehors du pays de départ du transport mais à l’intérieur de la Communauté. Il doit être en possession de tous les documents justifiant la réalité de l’expédition ou du transport des biens. Ces documents comprennent entre autres les contrats, les bons de commande, les documents de transport et de paiement.

Dans l’affaire commentée aujourd’hui, la Cour de Justice rappelle que l’administration fiscale se doit de vérifier si les biens ont quitté le territoire en se basant sur les documents communiqués par le vendeur mais ne peut pas aller jusqu’à exiger que ce dernier apporte la preuve tangible que ces biens ont physiquement quitté le territoire. L’exonération de la TVA doit être accordée lorsque le vendeur de bonne foi dispose de documents fiables (lettre de voitures CMR, etc.) démontrant que les biens ont quitté le territoire quand bien même il s’avérerait par la suite que l’acheteur n’a pas satisfait à son obligation contractuelle d’expédier les biens en dehors du pays.

Contactez-nous

Une question TVA ?

Vidéoconference gratuite de 15 min.